CBRE: 2023 Flächenumsatz der Industrie- und Logistikimmobilien mit 5,35 Millionen Quadratmetern 35 Prozent unter 2022 und 2021

- lächenumsatz 2023 von 5,35 Millionen Quadratmetern (davon eine Million Quadratmeter im vierten Quartal) – 35 Prozent weniger als 2022 und 2021

- Spitzenmiete stieg im Durchschnitt der Top-5-Märkte um 13 Prozent auf 8,41 Euro

- Big-Box-Leerstand stieg um einen Prozentpunkt auf 2,5 Prozent

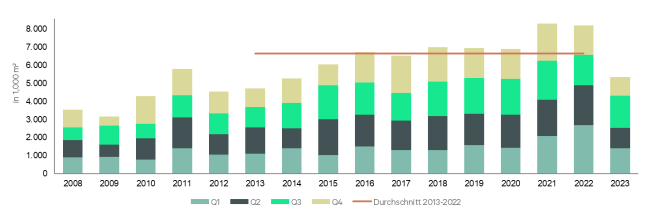

Laut dem globalen Immobiliendienstleister CBRE verzeichnete der deutsche Industrie- und Logistikimmobilienmarkt 2023 einen Flächenumsatz von 5,35 Millionen Quadratmetern. Verglichen mit den beiden Vorjahren ist das ein Rückgang um 35 Prozent. Zugleich liegt dieser Flächenumsatz deutlich unter den 6,67 Millionen Quadratmetern, die im zehnjährigen Durchschnitt umgesetzt wurden.

Lediglich einer der zehn größten Abschlüsse aus dem vergangenen Jahr entfiel auf das vierte Quartal. Größere Eigennutzer-Deals, welche im ersten und vor allem im dritten Quartal zu beobachten waren, blieben im vierten Quartal aus. Bei den drei größten Abschlüssen von 2023 handelte es sich um Neubau-Eigennutzungen: 260.000 Quadratmeter in Halberstadt von Daimler Trucks, 210.000 Quadratmeter in Salzgitter von VW/PowerCo und 174.400 Quadratmeter in Horn-Bad Meinberg von Amazon. Insgesamt hatten Eigennutzer 2023 einen Anteil am Flächenumsatz von 28 Prozent (ein Prozentpunkt weniger als noch 2022). Zugleich hatten Neubauten 2023 einen Anteil von 2,97 Millionen Quadratmetern am Flächenumsatz – ein Rückgang um sechs Prozentpunkte auf 62 Prozent.

Zwar ging der Flächenumsatz in allen drei großen Nutzergruppen zurück, am deutlichsten fiel dieser Rückgang jedoch bei Handelsunternehmen (inklusive Onlinehändlern) aus. Diese verzeichneten einen Rückgang um 54 Prozent auf 1,55 Millionen Quadratmeter, was einem Anteil von 29 Prozent entsprach (2022: 41 Prozent). „Nachdem wir in den Vorjahren einen durch die Corona-Pandemie getriebenen Boom des E‑Commerce erlebten, der in einer umfassenden Flächennachfrage mündete, war 2023 von einem schwächelnden Onlinehandel geprägt. Dementsprechend fragten nur wenige Onlinehändler neue Flächen nach. Mehrfach kam es sogar zu Untervermietungen von Flächen, welche von den eigentlichen E‑Commerce-Mietern nicht ausgelastet werden konnten“, erklärt Koepke. Dennoch befand sich der Flächenumsatz der Handelsunternehmen 2023 auf einem mit den Branchen Produktion und Transport & Logistik vergleichbaren Niveau. Denn der Flächenumsatz von Produktionsunternehmen gab lediglich um 16 Prozent auf 1,46 Millionen Quadratmeter nach (Anteil 2023: 27 Prozent, Anteil 2022: 21 Prozent) und jener von Logistikunternehmen um 25 Prozent auf 1,65 Millionen Quadratmeter (Anteil 2023: 31 Prozent, Anteil 2022: 27 Prozent).

Während Untervermietungen im Flächenumsatz berücksichtigt werden, werden Mietvertragsverlängerungen, welche in der Regel günstiger sind als der Umzug in einen Neubau, nicht erfasst. Auch aufgrund dieser Mietvertragsverlängerungen führte der geringe Flächenumsatz nur zu einem vergleichsweise überschaubaren Leerstand. Diesen erfasst CBRE für Big-Box-Immobilien ab 10.000 Quadratmeter. Nachdem der Leerstand Ende 2022 noch bei 1,5 Prozent gelegen hatte, stieg er im Jahresverlauf 2023 auf noch immer niedrige 2,5 Prozent. „Das ist deutlich weniger im Vergleich zu dem Leerstand von vier bis fünf Prozent, wie wir ihn beispielsweise im Vereinigten Königreich sehen“, sagt Koepke.

Neubaupipeline geht etwas zurück

Ende 2022 betrug die Neubaupipeline für im Bau befindliche Industrie- und Logistikimmobilien 4,04 Millionen Quadratmeter. Schwierige Finanzierungsbedingungen auf Grund der gestiegenen Leitzinsen, vorsichtigere Banken sowie die geringere Nutzernachfrage führten zu einer Reduktion in der Pipeline bis Ende 2023 – um 13 Prozent auf 3,5 Millionen Quadratmeter. „Eine Projektentwicklerkrise, wie wir sie in vielen anderen Immobiliensegmenten beobachten können, zeichnet sich am Logistikmarkt nicht ab. Denn die Renditen und Mieten haben nun ein Niveau erreicht, mit dem sich wieder rechnen lässt“, sagt Koepke.

Denn während der Referenzzinssatz eines fünfjährigen Zinsswaps in der Eurozone Ende 2022, also vor der Zinswende, noch bei minus 0,09 Prozent lag und dann bis zum dritten Quartal 2023 auf 3,29 Prozent hochschnellte, ist er bis Ende Dezember 2023 wieder auf 2,38 Prozent gesunken.

Mieten legten 2023 kräftig zu

Im Jahresverlauf 2023 stieg die Spitzenmiete für Logistikimmobilien im Durchschnitt der Top-5-Märkte um 13 Prozent auf bis zu 8,41 Euro pro Quadratmeter und Monat. Denn in einigen Top-Märkten gab es auch 2023 noch einen Flächenmangel, gerade in den besonders begehrten Lagen. „Wir gehen davon aus, dass die Spitzenmieten 2024 nur noch im Rahmen der Inflationsrate steigen werden“, erklärt Koepke. 2023 legten viele Bestandsmieten, die oft inflationsindexiert sind, aufgrund der Inflation von 5,1 Prozent deutlich zu. „Auch wenn die Inflation 2024 noch nicht vollständig unter Kontrolle gebracht sein dürfte, entfaltet der geldpolitische Straffungskurs der EZB mehr und mehr seine Wirkung. Deswegen erwartet die Bundesbank 2024 eine Inflation von drei Prozent“ sagt Linsin.

Frankfurt mit massivem Umsatzwachstum stärkster Top-5-Markt

Mit einem Rückgang des Flächenumsatzes um 37 Prozent spiegelte sich die Entwicklung des Gesamtmarktes auch in den Top-5-Märkten wider. Im Einzelnen unterschieden sich diese jedoch stark. In Berlin fiel das Minus mit 67 Prozent besonders deutlich aus, dennoch behauptete das Marktgebiet mit 339.000 Quadratmetern den zweiten Platz. Frankfurt/Rhein-Main konnte hingegen um 42 Prozent zulegen und war mit 424.000 Quadratmetern der umsatzstärkste Markt. Auch München legte um immerhin zwölf Prozent zu und landete mit den entsprechenden 172.000 Quadratmetern knapp vor Düsseldorf, wo der Flächenumsatz um 31 Prozent auf 157.000 Quadratmeter zurückging. Hamburg verzeichnete ebenfalls einen Rückgang – um 44 Prozent auf 278.000 Quadratmeter. Auf das gesamte Ruhrgebiet, welches nicht als Teil der Top-5-Märkte gezählt wird, entfielen 401.000 Quadratmeter (28 Prozent weniger als 2022).

Ausblick auf 2024

„Zumindest in den ersten Monaten dürfte sich das neue Jahr so entwickeln wie das alte Jahr endete – mit einer eher verhaltenen Dynamik am Industrie- und Logistikimmobilienmarkt“, erwartet Koepke. „Dem Markt werden weiterhin neue Flächen zugefügt – dank vieler Projekte von Entwicklern, die häufig lieber nutzerspezifisch bauen als generell spekulativ, und durch verstärkt freiwerdende Flächen im Bestand. Letzteres konnte man mit einer Vielzahl an Nachvermietungen speziell im Rhein-Main-Gebiet beobachten. Eine verstärkte Dynamik unter der Voraussetzung einer sich verbessernden Konjunktur sollte dazu führen, dass wir 2024 wieder über die sechs Millionen-Quadratmeter-Schwelle kommen.“

„Mit Beginn des Jahres 2024 dürfte die deutsche Wirtschaft wieder auf einen Expansionspfad einschwenken und nach und nach Fahrt aufnehmen. Kräftigere Impulse sollten aber erst in der zweiten Jahreshälfte zu verzeichnen sein. Dies dürfte sich dann auch positiv auf die Nachfrage am Industrie- und Logistikimmobilienmarkt auswirken“, prognostiziert Linsin.